抖音24小时业务自助平台,如何轻松驾驭短视频营销?

一、抖音24小时业务自助平台的概述

随着社交媒体的快速发展,抖音作为一款备受欢迎的短视频平台,已经成为众多企业和个人品牌推广的重要阵地。为了满足用户对便捷、高效业务操作的需求,抖音推出了24小时业务自助平台。该平台集成了多种功能,旨在为用户提供一站式服务,助力用户轻松实现内容创作、推广和数据分析。

抖音24小时业务自助平台的核心优势在于其全天候的可用性。用户可以在任何时间、任何地点通过手机或电脑访问平台,进行内容发布、互动管理、数据分析等操作。这种灵活性和便捷性,极大地提高了用户的工作效率,降低了运营成本。

二、平台功能解析:全方位助力抖音运营

抖音24小时业务自助平台具备以下几大核心功能:

1. 内容创作与发布:平台提供丰富的创作工具,包括视频剪辑、特效添加、音乐库等,用户可以轻松制作高质量的内容。同时,平台支持一键发布,让内容快速触达目标用户。

2. 互动管理:用户可以通过平台查看粉丝互动数据,包括点赞、评论、转发等,从而更好地了解用户需求,优化内容策略。

3. 数据分析:平台提供详尽的数据分析功能,包括播放量、点赞率、粉丝增长等关键指标,帮助用户评估运营效果,调整推广策略。

4. 广告投放:平台支持广告投放功能,用户可以根据自身需求选择合适的广告形式和投放策略,实现精准营销。

5. 合作伙伴管理:平台提供合作伙伴管理系统,方便用户与品牌、MCN机构等合作伙伴进行沟通与合作。

三、未来展望:抖音24小时业务自助平台助力新媒体生态发展

随着抖音用户数量的持续增长,抖音24小时业务自助平台将不断优化和升级,为用户提供更加便捷、高效的运营体验。未来,平台有望在以下方面取得突破:

1. 深化数据分析:通过引入人工智能技术,平台将提供更精准的数据分析,帮助用户更好地了解用户行为,实现个性化运营。

2. 拓展功能模块:平台将不断拓展功能模块,满足用户多样化的需求,如直播带货、电商导流等。

3. 加强生态合作:抖音将加强与合作伙伴的合作,共同构建健康、繁荣的新媒体生态。

总之,抖音24小时业务自助平台作为一款便捷高效的新媒体运营利器,将为用户带来更多价值,助力新媒体生态的持续发展。

炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

2025年末至2026年初,北京植物医生化妆品股份有限公司(下称“植物医生”)的深交所主板IPO进程在更新首轮问询回复后持续推进。

然而,对招股书及相关资料进行梳理后发现,公司目前仍存在诸多隐忧,包括增长停滞、合规风险频发、商业模式承压以及公司治理存疑等。在国产美妆行业竞争白热化、资本市场日趋审慎的当下,植物医生的资本之路或面临不少挑战。

增长停滞营收增速跑输行业 重营销轻研发危机隐现

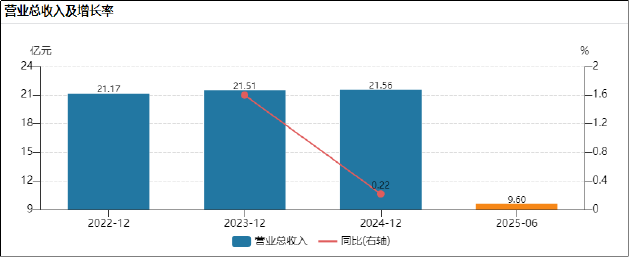

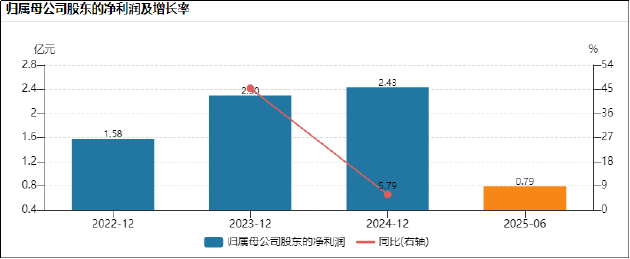

财务数据显示,2022年至2024年,公司营业收入分别为21.17亿元、21.51亿元和21.56亿元,同比增速从1.60%滑落至0.22%,三年复合增长率仅为0.91%,增长近乎停滞。

同期,公司净利润分别为1.58亿元、2.3亿元和2.43亿元,增速从2023年的45.35%降至2024年的5.79%,波动剧烈。2025年上半年,公司实现营收9.6亿元,实现净利润0.79亿元,全年营收、净利润能否实现正增长存在较大不确定性。

相较之下,公司业绩表现已跑输行业。资料显示,中国美妆市场规模从2019年的5900亿元增长至2024年的8500亿元,年均复合增长率达7.6%。头部企业如2024年营收107.78亿元,同比增长21.04%;同期营收增速达33.44%。植物医生的营收增速显著落后于行业及头部对手,其市场竞争力与成长性存疑。

现金流方面,公司经营活动产生的现金流量净额波动剧烈且与净利润背离。报告期内,公司经营活动产生的现金流净额分别为3.41亿元、5.01亿元、3.81亿元和1.94亿元,其中2024同比大幅下降23.97%。

增长乏力的背后,是公司重营销、轻研发的路径依赖与商业模式风险集中的体现。2022-2024年及2025上半年,公司销售费用分别高达7.03亿元、7.39亿元、7.43亿元和3.65亿元,占营收比重稳定在33%-38%的高位,三年累计近21.85亿元。

同期研发投入分别为7377.39万元、7587.63万元、6633.45万元和2968.65万元,占营收比例从3.48%下滑至3.08%,2024年费用金额较2022年减少超700万元。研发人员数量也从166人逐年缩减至2025年6月末的117人,占员工总数比例仅3.47%。重营销、轻研发的投入结构使得公司过度依赖营销补贴,在功效护肤时代或难以构建坚实的技术壁垒。

商业模式方面,公司销售显著依赖经销模式及线下销售。报告期各期,公司经销模式收入占比在62%-65%之间。经销商虽能助力公司快速下沉至三四线及县域市场,但同时也导致公司综合毛利率持续显著低于以直营为主的可比公司均值。报告期内,公司毛利率分别为55.23%、60.35%、58.9%、60.99%,而以直营为主的可比公司毛利率均值在66.69%-72.16%之间。

同时,经销模式将库存和渠道管理风险转移至品牌方,公司存货净额从2022年末的1.99亿元攀升至2024年末的2.23亿元,占总资产比例已达12.21%。而存货周转率则从4.96次/年降至4.27次/年,显示产品去化速度放缓,跌价风险持续积聚。

此外值得关注的是,公司赖以起家的线下加盟扩张模式已触及天花板并开始收缩。招股书数据显示,公司线下收入占比高达71.34%。而线上布局则较为缓慢,2025上半年传统电商平台收入占比仅13.99%。

然而,眼下线下渠道红利正逐步消退,各类型门店数量均持续减少。其中,加盟店数量从2023年末的4124家净减少至2024年末的3830家,再降至2025年6月末的3787家;直营店也从540家减至482家。

行政处罚密集、消费者投诉 缠身 左手分红套现右手募资IPO动机或存疑

除了业务方面的挑战之外,植物医生在公司治理层面同样问题频出。首先,营销宣传上曾因加盟店使用“国礼”字样进行虚假宣传而受罚。

其次,产品质量与成分安全问题频发。具体而言,2022年12月,其“紫灵芝多效驻颜洁面乳”被检出菌落总数高达21000 CFU/g,超出国家标准限值21倍;同年4月,其“DR PLANT高山松茸鲜活盈亮”系列产品被查出违规添加本不得用于普通化妆品的“苯乙基间苯二酚”成分,因违反《化妆品监督管理条例》而受罚。

同时,公司内控的薄弱也体现在密集的行政处罚中。报告期内公司及其分子公司受到的行政处罚事由广泛,包括北京子公司因特许经营信息披露不全被罚3万元、江西分公司因未建立进货查验制度及虚假宣传被罚1万元、陕西分公司因同样问题被罚2万元、关联公司在直播中虚假宣传被罚4万元等。

尤为突出的是,截至2025年10月31日,公司尚有26家需为到店护理服务办理《卫生许可证》的直营门店未能取得许可证,持续面临合规运营风险。上述遍布广告、价格、产品管理、消防安全等多个环节的处罚,均暴露了公司运营管理的粗放与内控机制的隐患。

而消费者投诉则从市场端印证了问题,黑猫投诉平台显示,“植物医生”相关投诉达417条,消费保平台亦有多起关于虚假宣传、强制消费、服务恶劣的投诉,品牌信誉遭遇信任危机。

在内部问题缠身的同时,植物医生此次IPO动机亦值得审视。截至2025年6月末,公司账上持有高达8.53亿元的交易性金融资产(主要为理财产品)和2.02亿元货币资金,显示其并不缺钱。

同时,公司在2024年及2025年6月突击实施现金分红合计1.8亿元。实际控制人解勇直接持有公司8.33%股份,通过本多投资间接控制公司70.81%股份对应的表决权,合计控制公司79.14%股份对应的表决权。以此估算,其个人在分红中可获得约1.4亿元,占2024年净利润的一半以上。

一边是大额分红将巨额现金输送给控股股东,另一边却计划通过IPO向公众投资者募资近10亿元,其中过半用于营销,先分红套现、后募资输血,公司上市融资的合理性与紧迫性或存疑。在资本市场日益关注企业内生增长质量、创新实力与治理规范的今天,植物医生的资本市场闯关之路或将道阻且艰。

还没有评论,来说两句吧...